Компас | все материалы раздела

Кто разработал теорию финансового кризиса и запустил его механизмы? ч.4

27 Февраля 2009

Валентина Бакмастер

Гражданская война банкиров

"Я полагаю, что банковские учреждения более опасны для нашей свободы, чем армии противника. Если американский народ когда-либо позволит частным банкам контролировать выпуск валюты сначала инфляцией, а потом дефляцией, то банки и корпорации, будут разрастаться, пока не лишат людей всей собственности, пока их дети не проснутся бездомными на континенте, завоеванном их отцами. Власть необходимо взять из рук банков и вернуть людям, которым собственность принадлежит." - Thomas Jefferson

К сожалению, произошло то, от чего в 1802 году третий президент США, автор «Декларации о независимости» предостерегал министра финансов Алберта Геллатна (Albert Gallatin). Причем, произошло не только в Америке. Роскошные небоскребы и особняки банков, как внушительные символы власти, возвышаются во всем мире. Во всех городах, больших и малюсеньких это самые красивые и дорогие здания, в принадлежности которых ошибиться невозможно. Агентство CNN проранжировало скорость роста различных отраслей мировой индустрии в 2007 году. На первом месте по скорости роста оказались банки - 26,5 %, и только на втором добыча нефти – 26,1 %.

Семена, засеваемые в течение нескольких десятилетий теоретиками спекуляций, дали поразительные всходы: практически все кризисы последних лет происходят по одному сценарию: взрываются цены на недвижимость, фондовые рынки, банки...Так, накануне японского кризиса в 1989 г. ссуды застройщикам составляли более 25% от всех банковских ссуд. Для сравнения, в настоящее время в Ирландии земельные спекуляции достигли еще более крупных масштабов. В афере были задействованы миллиарды Евро, участки как городские, так и пригородные переподавались по многу раз, достигнув цены €60,000 за гектар, а застройщки получили 28% всех банковских ссуд, что примерно равно объему всех частных вкладов. По сути ирландская банковская система все свои капиталы передала в руки застройщиков и спекулянтов недвижимостью.

Сколько раз можно наступать на одни и те же грабли? Исходя из истории развития финансовых кризисов – бесконечно! Это порочный замкнутый круг, по которому теория спекуляций водит финансовые институты: чем больше инвесторов вовлекается и чем больше делается коротких продаж, тем больше прибыль. Некоторые весьма уважаемые банки ухитрялись продавать огромные пакеты «недвижимости» можно сказать под грохот канонады. В 2007 г., несмотря на уже бушевавший кризис, два торговца Goldman Sachs банка Майкл Свенсон и Джошу Бирнбаум сбыли ипотечных закладных на 4 млрд. долларов. Причем сделали это вопреки мнению руководителей риск-менеджмента, на основе своего собственного опыта. Эти продажи помогли Goldman Sachs на какое-то время избежать убытков. Но ведь кто-то купил эти ссуды... Более того, банк сбыл с рук свои ссуды, но, как сообщают критики, не был столь же осторожен с деньгами своих клиентов...

То есть, продажа акций на бирже в результате всеобщего использования «теории рефлексивности фондовых рынков» Джорджа Сороса представляет собой производство хаоса, в котором умудренные опытом и вооруженные новейшими математическими моделями бинкиры передвигаются как ежики в тумане. Побеждает тот, у кого в данный момент на данный объект выброшены большие капиталы и лучше сработали средства массовой дезинформации.

Например, в строгом соответствии с теорией спекуляций Джорджа Сороса руководители Goldman Sachs уделяют огромное внимание подготовительному периоду, а именно, информационному воздействию на участников рынка. Чтобы претворить в жизнь политику, связанную с глобальным изменением климата, банк вкладывает большие деньги не только в благоприятное освещение в газетах и журналах, но покупает целые лаборатории, изучающие климат, чтобы продвигать инвестирование в технологии борьбы с глобальным потеплением. Согласно вебсайту компании с 1999 г. Goldman Sachs Foundation выделила $94 миллиона в грантах на образование во всем мире. Goldman Sachs находится также на первом месте среди компаниий, усиленно нанимающих выпускников лучших бизнес-школ со степенью в бизнес администрировании. То есть, они подготовили себе кадры «нового типа» готовые вести спекулятивные игры на финансовом рынке согласно последним достижениям теориии и практики.

Так строят свой бизнес практически все крупные банки. Кто побеждает? Тот кто спекулировал или тот, кто играл по правилам? Вот что показывает статистика.

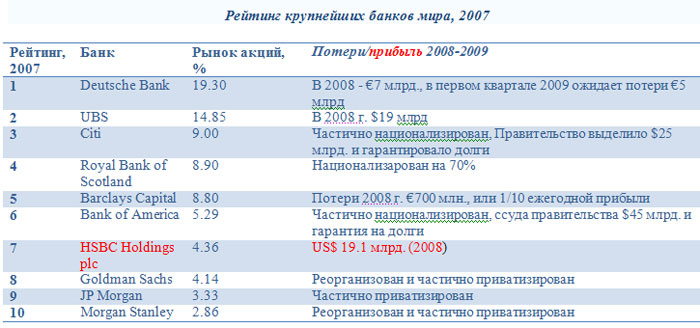

Мы собрали информацию о банках самых крупных по объему операций на валютном рынке мира в 2007 г. Это было время «глобального пира», время массовых коротких продаж ссуд на недвижимость. Затем данные по рейтингу и объему продаж дополнили материалами, характеризующими методы игры банков на финансовом рынке и состояние этих банков после кризиса. Рис.6

|

Справка:

Deutsche Bank - немецкий международный банк с офисами в 76 странах. Josef Ackermann - глава Deutsche Bank, был первым из представителей финансовой элиты, кто выступил за большую прозрачность главных финансовых институтов. С другой стороны Джозеф Аккерманн предстал перед уголовным судом как «неоправдавший доверие», потому что вместе с членами правления распорядился выделить огромные премии руководящему составу компании. Собственная зарплата Аккермана составила $12,4 миллионов. Рожденному в Швейцарии банкиру инкриминируют неприемлемый стиль руководства, характерный для «безжалостного американского капитализма», который он привнес в «эгалитарное немецкое общество». Еще в 2005 канцлер Джерард Шредер рассматривал хедж-фонды как «противоречия капитализма» и призывал ужесточить законы, ограничивающие их деятельность.

UBS - швейцарский банк, офисы в 50 странах. Управление SEBI Индии обвиняет UBS в финансовом и политическом давлении. Сразу после поражения на выборах Национального Демократического Союза банк создал на фондовой бирже страны кризис, известный как черный понедельника 2004 г. В 2007 г. банк находился под следствием федеральных органов США всвязи с противоправной работой двух хедж-фондов, служащие которых обвинялись в получении секретной информации и мошенничестве на сумму более $15 млн.

Citi bank - американский международный банк, офисы в 100 странах. Citigroup был уличен в игре на понижение и короткой продаже облигаций в августе 2004 г. В результате этой акции был разрушен европейский рынок облигаций. Оштрафован на $15 млн. за введение в заблуждение слушателей курсов BellSouth Corp. В 2007 г. достоянием общественности стал Terra Securities скандал. Citigroup обвинили в организации крупных спекуляций с использованием инвестиций восьми муниципалитетов Норвегии. В результате скандала компания Terra Securities, которую ввела в заблуждение Citigroup, разорилась.

Royal Bank of Scotland вложил £650 млн. в хедж-фонды Мейдоффа. Находился под следствием в связи с банкротством крупнейшей энергетической компании США Enron. Были прослежены крупные финансовые нарушения при переводе крупных сумм, и в сделках с 1999 по 2001 гг. Например, Royal Bank of Scotland купил у Enron одну из электростанций, а через несколько месяцев продал ее обратно, искусственно раздувая прибыль и маскируя долги Enron. Скандал по поводу выплаты £20 млрд. на премии руководящему составу из ссуды правительства. Barclays и Королевский Банк Шотландии находятся под следствием OFT (Office of Fair Trading) по поводу противоправных конкурентных действий в обоих главных офисах.

Barclays Capital - инвестиционный банк Великобритании, работающий в глобальных масштабах, офисы в 29 странах. Ведет дела правительственных фондов многих стран мира, в том числе U.S. Treasury securities. Банк Barclays увяз в спекуляциях с ипотечными закладными после того, как вложил €200 млн. - почти всю прибыль своего главного клиента Landesbank Sachsen - в хедж-фонд Synapse Investment Management. От разорения Sachsen спас государственный банк Германии.

Bank of America - один из основных кредиторов недвижимости в Америке. Вместе с Countrywide Financial Corp. участвовал во многих операциях с закладными, которые дали прибыль в сотни миллионов. Один из самых агрессивных игроков на ипотечном рынке. FBI расследует выдачу банком ипотечных ссуд людям со слабым кредитом. Прославился тем, что находясь на грани разорения и получив ссуду от государства в 45 млрд. долларов, спонсировал 10 млн. долларов на аттракционы для зрителей финала американского футбола.

HSBC Holdings plc - крупнейшая банковская группа мира, принадлежащая Великобритании, офисы в 89 странах. В результате ряда судебных разбирательств HSBC вынужден выплачивать компенсации потребителям США в наказание за использование в бизнесе «диких методов и введение в заблуждение» клиентов ипотечных ссуд.

Goldman Sachs Group, Inc. предоставляет финансовые услуги самым богатым людям планеты и крупнейшим компаниям. В 2006 хедж-фонд Goldman Sachs был самым большим в Соединенных Штатах - $29,5 млрд., в 2007 - $32,5 млрд., второй по величине после конкурента JP Morgan. В августе 2007 потратил $2 млрд., чтобы спасти собственный фонд Global Equity Opportunities от «существенных изменений рынка», но несмотря на начавшийся subprime mortgage crisis, Goldman сумел получить прибыль $4 млрд. на коротких продажах ценных бумаг. Банк критиковали за то, что большая часть ссуды государства ушла на бонусы руководителям.

J.P.Morgan Chase & Co. имеет самые крупные в США хедж-фонды - $33.1 млрд.. в 2007г. Использовал ссуды TARP, которые должны помочь людям выплатить ссуды на конфискованные дома, для собственного укрупнения, для покупки других бизнесов. Уличен в крупных спекуляциях с ипотечными ссудами в 2004-2005 гг. В суде рассматривалась групповая жалоба клиентов, в числе которых University of California, которые потеряли состояние из-за плохих инвестиционных решений и мошенничества JP Morgan на финансовом рынке.

Результаты анализа собранной информации таковы: из десятки крупнейших и наиболее успешных в мире толь один банк показал рост прибыли в 2008 г., остальные или имеют большие потери, или на грани разорения, а потому национализированы государствами в разной степени. Этим победителем в финансовой войне является банк Великобритании HSBC Holdings plc. Причем, он имеет прибыль, даже несмотря на то , что по решению суда выплатил огромные компенсации пятидесяти штатам США. Компенсации за то, что мягко говоря, «вводил в заблуждение» клиентов, которые брали ипотечные ссуды. За то, что по полной программе использовал все методы, которым учит теория спекуляций. То есть, победил в «мировой войне банков» спекулянт.

Зависит ли прибыль от величины спекуляций? Факты свидетельствуют, что спекулируют практически все банки, хотя и в различной степени. Даже те, кто «не пойман за руку», широко используют практику вкладывания денег в хедж-фонды, которые являются стопроцентными спекулянтами. История хедж-фондов Бернарда Мейдоффа осветила многие теневые стороны практически всех ведущих банков мирового сообщества. Кого только ни приютил тенистый садик Мейдоффа: HSBC (Великобритания) потерял $1,5 млрд.; Santander, крупнейший банк Испании - $4.5 млрд.; Royal Bank of Scotland - $4,5 млн.; Французский банк Natixis - $905.07 млн.; японский гигант Nomura - $303 млн. и т.д. Кончик шила показался из мешка из-за оплошности или из-за случайного стечения обстоятельств, спровоцированных кризисом. А сколько таких «шил» все еще там? В январе СМИ поведали истории о крупнейших финансовых мошенничествах в Индии, в Японии... Сколько их на очереди? А сколько никогда не будут названы... По сути, операция с ипотечными ссудами с благословения Fannie Mae и Freddie Mac есть ни что иное, как те же «пирамиды Мейдоффа».

В Германии законы против спекуляции гораздо строже, чем в других странах. Глава банка Deutsche Bank первым из финансовой элиты обратился к международному сообществу с предложением сделать более прозрачными по крайней мере главные финансовые институты. И в то же время сам Джозеф Аккерманн нашел способ сделать свою зарплату равной $12,4 млн. в год и вместе с членами правления банка проголосовал за рекордные премии своим руководителям. Очевидно, что размах спекуляций Deutsche Bank меньше, по сравнению с его именитыми коллегами на мировом рынке, вероятно поэтому среди «проигравших войну» он в лучшем положении. На втором месте по потерям Швейцарский банк UBS, который относится к агрессивным игрокам на финансовом рынке. На его счету создание кризисов в разных странах мира. Остальные 7 банков «великолепной десятки» потеряли настолько много, что вынуждены спасаться под национализационным крылом государств.

Следовательно, во время финансовых кризисов, провоцируемых спекулятивной игрой участников, от потерь не застрахован никто, а выигрыш практически не предсказуем. Не предсказуем, потому что поведением системы можно управлять только когда она находится в состоянии динамического равновесия. Во время критических ситуаций система скачкообразно переходит на новый уровень развития. Какой? Наука ответить на этот вопрос не может. Во время раздувания спекулятивный пузырей каждый игрок создает свою маленькую «Хиросиму». Пока мировая финансовая система справляется с этими взрывами, все идет заданным порядком: банки получают сверхприбыль и могут хвастаться своими «самыми лучшими в мире» прогностическими моделями. Но при увеличении числа игроков и объемов вбрасываемых в игру финансов удары идут в разных направлениях и настолько сильные, что система не в состоянии поглощать их и самонастраиваться. Появляется тенденция, приводящая к взрыву. Что мы и видим в настоящее время. Являемся мы также и свидетелями того, что мир переходит на новый уровень развития: не только в странах Европы, но даже в США основная часть банков национализирована. В условиях национализации в Америке оговорены варианты возвращения банков в состав частного сектора... Поживем увидим... По крылатому выражению журналистов в настоящее время «весь мир поет Марсельезу».

(Окончание следует)

Об авторе:

Валентина Бакмастер занималась прогнозом состояния сложных биологических систем, работала в РАН, защитила докторскую диссертацию. Потом переехала вместе с мужем жить в Америку. Начала журналистскую деятельность, затем работала ответственным редактором американского русскоязычного журнала "Чайка", потом стала выаускать в Филадельфии журнал для бизнесменов

Обсуждение статьи

- штраубэ

Mar 13 2009 7:23PM Что вы тут развели - кто разработал... кто запустил...

Жыды разработали, они же и запустли. Или у вас есть другие кандидаты?

Хватит уже демагогии, пора очищать нашу землю.

- Читатель

Feb 27 2009 8:30PM Не с того боку всё это смотриться

"Владельцы капитала будут побуждать рабочий класс покупать все больше дорогих товаров, домов и технологий, заставляя их брать все больше и больше дорогих кредитов до момента, пока долги станут непосильными. Невыплаты кредитов начнут приводить к банкротству банков и последующей их национализации, что поставит Государство на дорогу, очевидно ведущую к коммунизму» "

(с) Карл Маркс, 1867 год.

Уважаемые участники форума! В связи с засильем СПАМа на страницах форума мы вынуждены ввести премодерацию, то есть ваши сообщения не появятся на сайте, пока модератор не проверит их.

Это не значит, что на сайте вводится новый уровень цензуры - он остается таким же каким и был всегда. Это значит лишь, что нас утомили СПАМеры, а другого надежного способа борьбы с ними, к сожалению, нет. Надеемся, что эти неудобства будут временными и вы отнесетесь к ним с пониманием.

Добавить сообщение

Опрос

Чем окончится вооруженный конфликт ХАМАСа и Израиля?

Stringer.Слухи

- Навальный оставил мемуары.Алексей Навальный написал автобиографию перед смертью, которая будет опубликована в этом году, сообщила в четверг его вдова Юлия Навальная, раскрыв существование текста, о существовании которого знало только его ближайшее окружен

- Чемпион по созданию слухов Валерий Соловей умер вчера в своей панельной пятиэтажке на окраине Львова

- Собчак из Литвы передала на волю маляву

- Украсть все и сесть

- Рецепты Путина

Stringer: главное

Юлия Навальная не справилась с ролью вдовы героя

Юлия Навальная не справилась с ролью вдовы героя. Вместо того чтобы лететь за Полярный круг разыскивать тело мужа, эта женщина вылезла на трибуну Мюнхенской конференции по безопасности и улыбаясь сделала заявление, что поднимет знамя мужа и возглавит...чт

mediametrics.ru

Stringer.Top-10

- Навальный оставил мемуары.Алексей Навальный написал автобиографию перед смертью, которая будет опубликована в этом году, сообщила в четверг его вдова Юлия Навальная, раскрыв существование текста, о существовании которого знало только его ближайшее окружен

- Михаил Зыгарь поженился с другим геем, по имени Жан-Мишель Щербак

- Новые русские сенсации

- Юлия Навальная не справилась с ролью вдовы героя

- Давосские старцы пообещали миру новый мор

- Какая компания по доставке самая отвратительная? Это СДЭК.

- В колонии "Полярный волк" внезапно умер Алексей Навальный

- Умерла владелица двухмиллиардной коллекции Нина Молева

- Общественники требуют запретить роман Сорокина "Наследие"

- Почему Быков и Акунин купились на розыгрыш?